Faire un crédit immobilier quand on est en couple

La plupart des crédits immobiliers se font en couple. En effet, associer ses revenus pour acheter un bien immobilier permet de trouver un logement plus grand et de réaliser un beau projet en commun. De plus, l’accès à la propriété peut être plus compliqué pour une personne seule dans certaines zones du territoire.

Pour emprunter en couple, deux co-emprunteurs avec les mêmes responsabilités sont nommés. Les deux personnes ont les mêmes obligations auprès de l’organisme bancaire. Elles doivent payer les mensualités du crédit chaque mois afin de rembourser celui-ci.

La banque oblige les 2 co-emprunteurs à prendre un compte courant commun où sont prélevées les mensualités. Elle demande la plupart du temps à ce que les salaires soient directement versés sur ce compte mais elle ne peut pas obliger les emprunteurs à le faire.

Ainsi, les couples peuvent alimenter comme ils le souhaitent ce compte et répartir le remboursement des mensualités à leur guise. La signature du contrat oblige les deux emprunteurs à être responsables de la dette de leur co-emprunteur.

L’assurance de prêt quand on est en couple

Quand vous empruntez à deux, vous ne signez qu’une seule offre de prêt. Par contre, vous devez contracter deux contrats d’assurance de prêt. Les deux contrats sont différents et peuvent être personnalisés selon les besoins et les profils des emprunteurs.

Peu importe votre projet immobilier (résidence principale, investissement locatif, etc.), la banque exigera forcément la garantie décès et PTIA pour votre contrat. La garantie décès rembourse le capital restant dû selon la quotité souscrite en cas de décès de l’un des deux emprunteurs.

Pour la garantie Perte Totale et Irréversible d’Autonomie, le fonctionnement est le même à partir du moment où la PTIA est déclarée. D’autres garanties sont aussi demandées pour un crédit immobilier en résidence principale :

- La garantie incapacité : elle prend en charge la totalité ou une partie de la mensualité de crédit en cas d’arrêt de travail de longue durée (à partir de 90 jours la plupart du temps).

- La garantie invalidité : elle indemnise tout ou une partie de votre mensualité en cas d’accident ou de maladie vous mettant en invalidité. Là aussi, l’invalidité est jugée sur un taux. Elle peut être totale (IPT) ou partielle (IPP).

Enfin, chacun des emprunteurs peut souscrire une garantie Perte d’Emploi. Elle prend en charge votre mensualité en cas de licenciement couvert par Pôle Emploi. Cette garantie n’est pas obligatoire.

Les quotités à choisir pour son assurance de prêt en couple

La prise en charge dépend des quotités que vous avez souscrites pour votre assurance. La quotité totale du couple doit être au minimum de 100 %. Vous pouvez aussi répartir les quotités sur les garanties. Par exemple, un emprunteur peut être couvert à 100 % pour le décès mais à 50 % pour l’incapacité et l’invalidité. Cependant, vous pouvez jouer sur la répartition des quotités. Les différences de revenus entre les deux emprunteurs ou la nature du projet peuvent être un facteur de répartition entre vous deux.

Le « reste à vivre » est une technique pour choisir la quotité. Il faut bien prendre en compte que l’autre co-emprunteur devra continuer de s’acquitter des mêmes charges courantes du foyer en plus de la part de l’emprunt restante.

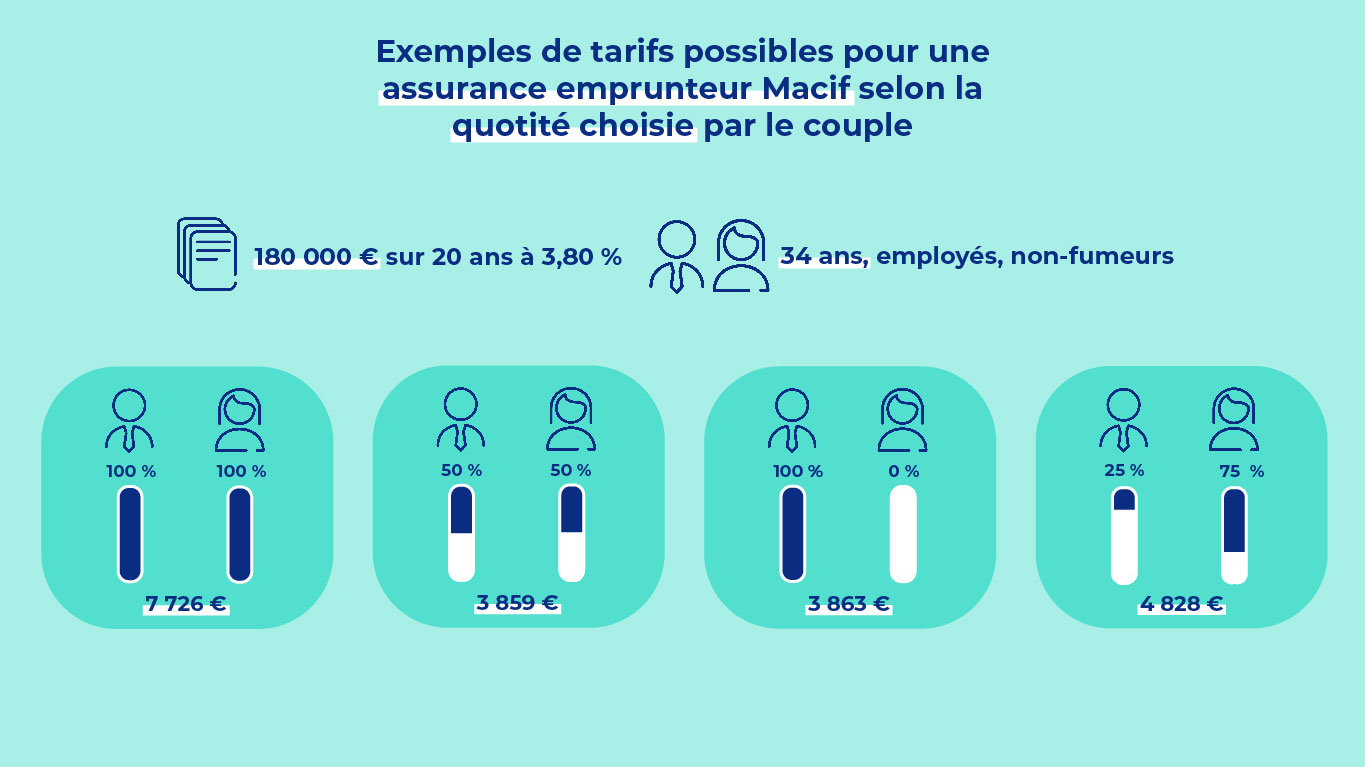

Voici quelques exemples de répartition des quotités entre le couple :

- 100 % de quotité pour les deux emprunteurs : Le montant total du capital restant dû est remboursé en cas de décès de l’un des deux emprunteurs. L’autre personne devient propriétaire du logement.

- 50 % de quotité pour les deux emprunteurs : l’assurance prend en charge la moitié du capital restant dû si l’un des deux emprunteurs décède. L’autre emprunteur devra continuer de rembourser le reste du crédit.

- 100 % de quotité pour un emprunteur, 0 % pour l’autre : Si le conjoint à 100 % est en perte d’autonomie ou décède, la totalité du capital restant dû sera remboursée. Dans le cas inverse, il devra assurer le remboursement du crédit. Cette répartition est utilisée dans la situation où une seule personne perçoit des revenus dans le couple.

- 75 % pour un emprunteur, 25 % pour l’autre : L’assureur prendra en charge le pourcentage du capital restant dû selon l’emprunteur. Dans les deux cas, l’emprunteur devra rembourser la partie restante du crédit. Ce type de répartition peut être utilisé si le couple possède un écart de revenus important.

Une quotité à 100 % pour les deux emprunteurs permet de se rassurer et d’être sûr de bénéficier d’une prise en charge optimale. Une quotité plus faible sera moins coûteuse mais aussi moins couvrante. Pour une résidence principale, la quotité à 100 % par tête est la plus commune. Pour un investissement locatif, une quotité à 50 % par personne peut être intéressante. En effet, les revenus locatifs couvrent la mensualité même si vous êtes en arrêt de travail.

L’assurance emprunteur en cas de séparation du couple

Le divorce ou la séparation d’un couple n’est pas un motif pouvant mettre fin au contrat du prêt immobilier. Il existe tout de même plusieurs solutions :

- Vous pouvez rembourser par anticipation votre crédit. Pour ce faire, vous vendez le bien acquis grâce à votre prêt immobilier.

- Un des deux emprunteurs peut choisir de se désolidariser du crédit. L’autre devra alors continuer de rembourser le crédit seul.

- Une autre personne peut remplacer le départ d’un des co-emprunteurs.

Dans tous les cas, la solution doit être présentée et acceptée par votre établissement prêteur.

Si vous avez une quotité de 100 % par tête, vous devez le signaler à votre assureur pour mettre fin au contrat de la personne qui n’est plus concernée par le crédit. Par contre, si vous êtes à 50/50, l’unique emprunteur devra avoir une quotité de 100 %. En effet, la quotité d’un emprunteur seul est dans tous les cas de 100 %.

L’assurance emprunteur en couple peut demander quelques réflexions. La plupart du temps, c’est tout de même la banque qui va fixer les quotités possibles pour votre profil. Pour faire des économies sur votre assurance de prêt, vous pouvez changer votre contrat pendant le remboursement de votre crédit. Attention, la quotité choisie est très importante. Vous ne pourrez pas opter pour un contrat avec des quotités plus basses que celles de base.