Un peu de contexte

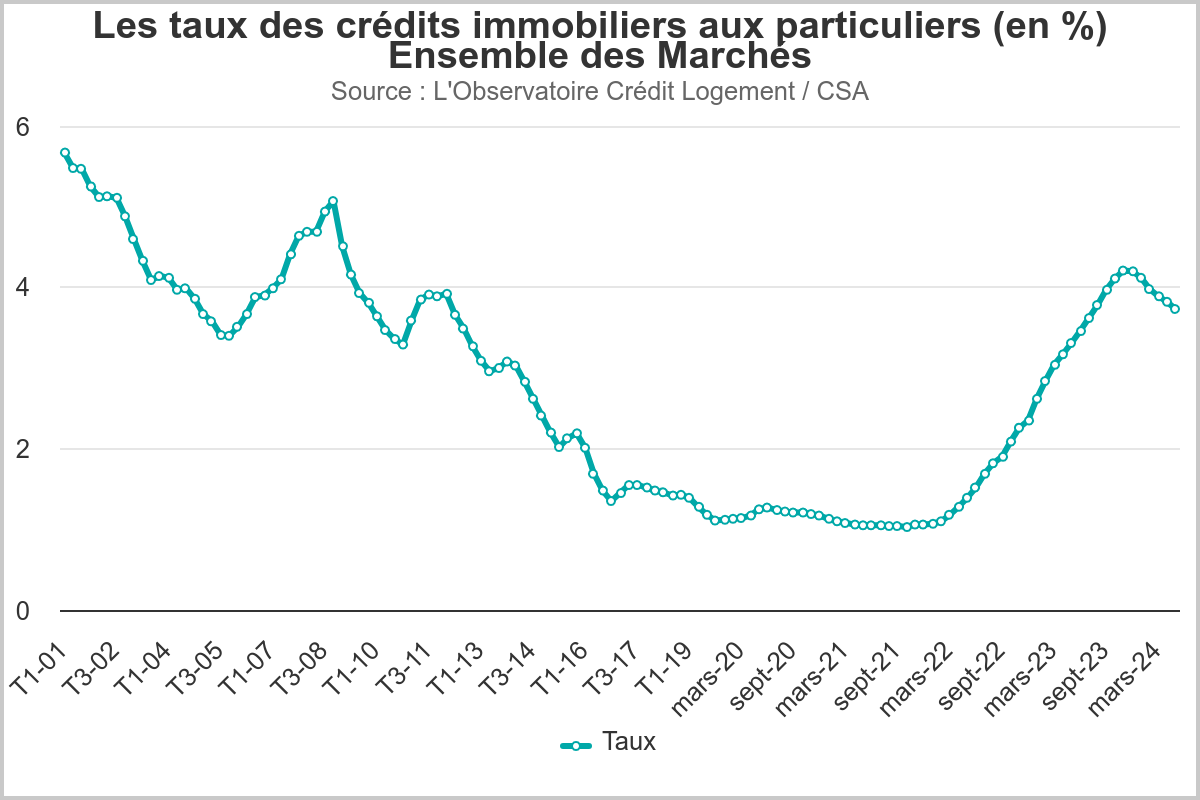

Ces 2 dernières années nous avions eu une augmentation très forte des taux des prêts immobiliers. Passant de 2,62% de taux d'intérêt en janvier 2023 à 4,20% en décembre. 1,58% de plus, cela correspond à 160% d'augmentation en seulement 12 mois ! Après les faibles taux de 2021 (de 1,05 à 1,13%) couplé avec l'inflation cela a fortement impacté le marché de l'immobilier.

Depuis début 2022, nous avons assistés à une augmentation des taux. De plus la baisse relative des prix de l'immobilier et surtout la baisse du nombre de transactions. Ces éléments sont à la fois conséquences et facteurs de l'économie actuelle européenne et française.

L'augmentation des taux immobiliers est en partie liée à l'augmentation des taux directeurs de la Banque Centrale Européenne (BCE). L'influence de la BCE dans les crédits immobiliers est importante.

De la même manière qu'on va faire des emprunts à une banque ces dernières contractent aussi des prêts à la BCE. Les banques ne peuvent pas prêter à des taux plus bas que leurs emprunts. Ces emprunts sont souvent indexés sur l'inflation.

Ces prêts contractés par les banques influencent directement les prêts qu'elles vont délivrer aux emprunteurs particuliers. Ainsi cela mène à une augmentation des taux de crédits pour les particuliers. Cette augmentation des taux entraîne aussi une réduction des crédits délivrés.

En France, il est impossible de s'endetter à plus de 35% de ses revenus. Ainsi avec des taux élevés cela augmente le taux d'endettement. C’est à dire que pour financer un même bien, les remboursements mensuels ont augmenté en raison des taux d’intérêts. Au final les consommateurs n'ont plus les moyens de contracter un prêt ou empruntent moins.

Ces facteurs amènent directement une autre conséquence. Sans emprunt immobilier il est difficile, si ce n'est impossible, d'acquérir un bien immobilier. Ainsi le marché immobilier est touché par la crise. Plus d'acheteurs, donc les prix diminuent sans pour autant stopper la crise.

La situation en juin 2024

Les taux sont passés de 4,20 % à 3,73 % en 6mois. On constate donc une diminution des taux de plus de 0,5% des crédits immobiliers ces 6 derniers mois ! Cela nous place encore loin des taux de 1.06% en décembre 2021, qui ne seront sûrement jamais à nouveau atteints. Cependant nous pouvons espérer que les taux continuent de diminuer dans les prochains mois.

Cette baisse des taux des crédits immobiliers peut s'expliquer par différents facteurs.

Tout d'abord, l'inflation a considérablement reculée en Europe et l'économie a été relancée pleinement. Si le calendrier d'inflation prévu par la BCE est respecté nous pourrions retrouver une inflation stable courant 2025. Les taux d'intérêts des emprunts bancaire étant indexés sur l'inflation il est naturel qu'ils diminuent. D'après le gouverneur de la banque de France une inflation plus faible permettra donc de retrouver des taux d'intérêt plus bas.

De plus, depuis septembre 2023, les banques reviennent sur le marché de l'immobilier. En effet, le montant des crédits a augmenté considérablement ces 6 derniers mois. Le nombre de prêts bancaire accordés a lui aussi augmenté de façon importante sur la même période. C'est à dire que depuis décembre 2023 il y a plus de crédits accordés et ils sont plus importants.

Ainsi la concurrence entre les banques les poussent à se rendre plus attractives en diminuant les taux d'intérêt. Nous avons la baisse des taux couplé à une baisse de l'inflation. Cela pourrait, dans les prochains mois, relancer pleinement le marché de l'immobilier en France !

Il faut tout de même différencier les achats des logements neufs et anciens. Les deux catégories ont été impacté par la crise. Les logements neuf ont perdu plus d’acheteurs Cependant les logements neufs restent majoritaires dans les achats. Les anciens logements entraînent souvent des coûts de rénovations.

Il existe des aides pour les deux types de logements mais qui sont plus intéressantes pour acheter un logement neuf.

Malgré les taux actuels, il existe plusieurs méthodes pour tout de même faire des économies si vous souhaitez acheter dès maintenant !

D'autres pistes pour des économies !

Les taux d'intérêt représentent la plus grande partie des dépenses liées à un projet immobilier. Cependant, les taux resteront assez élevés pour encore quelques mois. Si vous devez acheter dans les plus brefs délais il existe tout de même des alternatives afin de faire quelques économies ! Tout d'abord vous avez les prêts aidants, dont fait partie le prêt à taux zéro.

Outre ces prêts aidés, d'autres coûts peuvent être réduits pour optimiser votre crédit : frais de dossier, assurance…

Peu importe votre crédit immobilier, vous serez forcément amenés à assurer vos prêts. Ces assurances ont un coût important sur le montant total de votre crédit. La loi vous permet de choisir une assurance de prêt externe à celle de votre banque.

Notre assurance emprunteur MACIF est souvent plus couvrante et moins chère que celle proposée par la banque. Faites votre devis en quelques minutes pour découvrir vos économies…