Quelques minutes suffisent pour changer votre assurance de prêt.

Actualités de l'assurance de prêt

Les garanties essentielles de l’assurance emprunteur

L’assurance emprunteur vous protège en cas de coup dur vous empêchant le bon remboursement de votre crédit. Elle offre également une garantie pour la banque qui lui permet d’être remboursé en cas de problème de santé de l’emprunteur.

Vous avez la possibilité de ne pas opter pour le contrat d’assurance emprunteur de votre banque et choisir un contrat alternatif, comme celui de la Macif. Pour se faire, votre nouveau contrat d’assurance doit être équivalent ou supérieur à votre ancien contrat au niveau des garanties. La banque ne peut pas refuser si l’équivalence de garanties est respectée.

Les garanties essentielles de l’assurance emprunteur

La garantie décès et PTIA est la base de tous les contrats d’assurance emprunteur. Elle assure le remboursement du capital restant dû en cas de sinistre. Les différences d’un contrat à un autre sont moins importantes que pour les garanties ITT et invalidité. Il faut juste vérifier que l’on est bien couvert jusqu’à la fin de son prêt.

La garantie Incapacité Temporaire Totale de Travail (ITT) concerne les couvertures en cas d’arrêt de travail longue durée. L’assurance de prêt prend en charge la mensualité assurée en fonction de la quotité souscrite.

Pour la garantie invalidité, elle couvre l’assuré en cas d’invalidité professionnelle prolongée de l’emprunteur tant qu’il ne reprend pas une activité professionnelle. La garantie invalidité est calculée selon un taux.

Pour ces deux garanties, les mêmes éléments sont à surveiller. Ils peuvent grandement déterminer la qualité de la prise en charge en cas de sinistre.

Le délai de franchise en ITT et invalidité

Le premier élément à vérifier c’est le délai de franchise, c’est-à-dire la période entre le sinistre et le début de la prise en charge. Elle n’est à pas confondre avec le délai de carence. Celui-ci concerne une période à partir de la signature pendant laquelle vous n’êtes pas couverts pour les garanties de votre contrat. Le délai de franchise peut varier selon les contrats. La plupart des contrats proposent une période de 90 jours.

Par exemple, si vous êtes en arrêt de travail depuis 90 jours, votre prise en charge commencera à partir du 91ème jour d’arrêt. Le délai de franchise est rarement négociable quand vous souscrivez une assurance de prêt. Il est donc important pour vous de bien analyser ce détail dans les contrats avant de souscrire. Il est possible que ce délai soit de 30 jours chez certains assureurs.

Dans ce cas-là, votre cotisation mensuelle sera plus élevée. Pour un délai plus long, par exemple 180 jours, votre cotisation sera plus faible. Par contre, un contrat avec un délai de franchise aussi long implique de pouvoir régler les mensualités de son crédit pendant 6 mois sans salaires !

Une prise en charge forfaitaire plutôt qu’indemnitaire en ITT et invalidité

Le mode de prise en charge fait partie des 3 garanties essentielles de l’assurance emprunteur. Ce point est encore plus déterminant que le délai de franchise. Il très important pour la qualité de votre prise en charge :

- Prise en charge indemnitaire : votre contrat d’assurance emprunteur couvre votre perte de revenus suite à votre arrêt de travail ou invalidité. Si vous avez un contrat de prévoyance complémentaire qui remplace à 100 % votre salaire, pas de perte de revenus et donc pas d’assurance emprunteur !

- Prise en charge forfaitaire : votre contrat d’assurance emprunteur ne prend pas en compte votre perte de revenus et couvre votre mensualité selon la quotité souscrite.

Par exemple, vous avez un crédit immobilier avec une mensualité de 700 € avec une quotité de 100 % et un salaire de 2200 € net par mois. Après votre arrêt de travail, la Sécurité Sociale vous verse 1000 € par mois et la prévoyance de votre entreprise 1100 € par mois, soit seulement 100 € de perte de salaire.

Dans le cas d’une prise en charge forfaitaire : Revenu avant l’arrêt de travail – (Sécurité Sociale + Prévoyance) soit 2200 – (1000 + 1100) = 100 €. L’assurance de prêt forfaitaire vous indemnisera 100 € par mois sur votre échéance de 700€.

Dans le cas d’une prise en charge indemnitaire : L’assurance de prêt prend en charge la mensualité soit 700 €. Non seulement c’est plus simple mais c’est aussi plus avantageux !

Une prise en charge pour votre profession en ITT et invalidité

Dernier point primordial à surveiller, la prise en charge si vous ne pouvez plus exercer « votre » profession ou « toute » profession. La différence parait subtile mais elle est capitale pour la prise en charge de votre mensualité.

Prenons un exemple pour clarifier la différence entre les deux. Si vous êtes chauffeur de bus et que vous êtes en arrêt de travail longue durée car vous vous êtes cassez la jambe, vous ne pouvez plus exercer votre profession de chauffeur de bus. Vous avez par contre la possibilité de vous reconvertir pour effectuer un autre métier.

Le contrat vous assurant pour « votre » profession vous couvre si vous ne pouvez plus exercer votre profession au moment du sinistre, peu importe les possibilités de reconversion. Un contrat avec une prise en charge pour « une » ou « toute profession » vous indemnise si vous ne pouvez plus exercer n’importe quelle profession. Le contrat pour « votre » profession est beaucoup plus avantageux pour vous !

Le délai de franchise, la prise en charge forfaitaire et la couverture selon « votre » profession sont 3 éléments essentiels pour une bonne prise en charge en cas de sinistre. Il existe aussi d’autres garanties qui peuvent être importantes selon votre situation comme la prise en charge des inactifs au moment du sinistre.

Comment évaluer les garanties du contrat ?

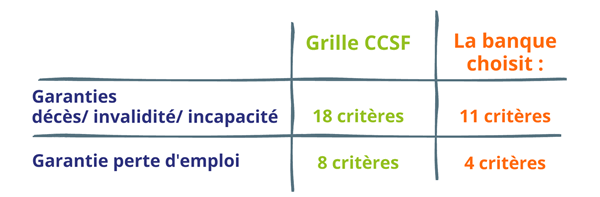

Pour juger l’équivalence entre deux contrats, le Comité Consultatif du Secteur Financier (CCSF) a établi une grille de critères. Cette liste contient 18 critères pour les garanties décès/incapacité/invalidité et 8 critères pour la garantie perte d’emploi (garantie optionnelle).

Parmi tous les critères, la banque va choisir 11 critères pour les garanties décès/incapacité/invalidité et 4 critères pour la perte d’emploi. Le nouveau contrat doit présenter des garanties équivalentes ou meilleures par rapport aux critères choisis par la banque. Si c’est le cas, la banque ne peut pas refuser votre nouveau contrat.

Par exemple, si le contrat de la banque fonctionne avec une prise en charge indemnitaire et votre nouveau contrat est forfaitaire, ce dernier est meilleur sur cette garantie. Donc, l’équivalence de garanties est respectée !

Mais toutes les garanties n’ont pas la même importance, c’est pour cela qu’il faut surtout vérifier les 3 points clés de votre assurance emprunteur : une prise en charge forfaitaire, en fonction de votre profession au jour du sinistre et une franchise qui ne dépasse pas 90 jours.

Pour plus d’informations, vous pouvez vous rendre sur cette page.